Die wirtschaftlichen Abwärtsrisiken haben in den letzten Monaten extrem zugenommen. Fünf mögliche Crash Szenarien und warum die Risiken gefährlicher sind als 2008, beim letzten großen Crash.

Wer die wirtschaftliche Situation weltweit und die Geldpolitik der Zentralbanken beobachtet, der wird längst mitbekommen haben, dass das Geldsystem vor dem zerbersten steht.

Als letztes Mittel werden weltweit gigantischen Geldsummen aufgewendet. So hat China, um den Börsencrash abzufangen, über 700 Milliarden USD seiner Währungsreserven verpulvert.

Die EZB überschwemmt ebenso als letztes „Allheilmittel“ den Markt mit Geld, in der Hoffnung den Inflationsrückgang endlich aufzuhalten. Meine Meinung: Um steigende Inflation muss sich die EZB zukünftig keine Gedanken machen, wir werden eine „Ketchup-Inflation“ bekommen, d.h. ein sehr rascher Anstieg der Preise. Das Argument der EZB halte ich im Übrigen für eine glatte Lüge, der wahre Grund dieser geldpolitischen Maßnahmen sehe ich vor allem in den enormen angewachsenen Staatsschulden. Die EZB weiß genau, das ohne billiges Geld Italien, Frankreich und viele weitere europäische Länder längst bankrott wären. So kauft man sich Zeit. Zeit in der sich die hoch verschuldeten Staaten günstig refinanzieren können. Problem dabei ist nur, dass die Zeit nicht für Strukturreformen genutzt wird, sondern ganz im Gegenteil, die Staaten sich an die Situation des günstiges Zinses gewöhnen und munter weitermachen.

Und da mittelfristig, durch die Maßnahmen der EZB, auch die Inflation ansteigen wird, werden die Staaten ihre Schulden durch die Hintertür entwerten können.

Aber auch in Japan und den USA sieht es nicht anders aus. Zwar hat die FED die Zinsen erhöht, doch dürfte diese marginale Erhöhung lediglich aufgrund des Vertrauenserhaltens durchgeführt worden sein – denn schon oft genug wurde eine Zinserhöhung in Aussicht gestellt -, als eine geldpolitische Wende einzuleiten. Die USA können sich einfach, da das Land ebenso hoch verschuldet ist, keinen höheren Zins leisten.

Und über Japan, welches bereits weiter über 200 Prozent des BIP verschuldet ist, braucht es keiner weiteren Worte. Das Land ist faktisch längst bankrott. Nur die derzeit lächerlichen und historisch einmaligen niedrigen Zinsen halten das Land weiterhin am Monopoly Tisch. Welche Maßnahmen betreibt Japan nun um das Ruder vielleicht doch nochmal umzudrehen? Genau, auch hier laufen die Notenpressen auf Hochtouren.

Der Verfall des Ölpreises

Aber nicht nur die großen Volkswirtschaften, mit ihren rasant angewachsenen Schuldenbergen und dem letzten verzweifelten Akt des Geld druckens, belegen das ein Reset des Geldsystems unmittelbar bevorstehen könnte, sondern auch an anderen Stellschrauben werden zunehmend Risiken ersichtlich.

Da wäre zum Beispiel der sinkenden Ölpreis. Länder wie Russland, Venezuela und Saudi Arabien sind vom Ölgeschäft im hohen Maße abhängig. Diesen Ländern fehlen nun wichtige Einnahmen, welche nun, aufgrund des Ölpreisverfalls, ausbleiben. So ist in Russland der Rubel auf ein historischen tief abgeschmiert. Dadurch dass der Rubel immer weniger wert ist, können sich die Menschen im Land parallel immer weniger kaufen. Dies betrifft vor allem die Menschen welche eh schon wenig haben – Lebensmittel werden zum Luxusgut. Eine katastrophale Situation. Nicht unwahrscheinlich das bald der 1. Staat, in den stark vom Öl-Export abhängigen Ländern, in die Abwärtsspirale rutsch und einen Dominoeffekt auslöst.

Die BRIC-Staaten

Für unser auf ständiges Wachstum ausgelegtes Geld-System, waren die BRIC-Staaten einer der letzten Hoffnungen Wachstum zu generieren. Wachstumsraten welche das Schuldgeldsystem unbedingt benötigt um die Kredite weiter bedienen zu können. Doch egal ob Brasilien, Russland, Indien oder China (BRIC) Wachstumsraten im zweistelligen Bereich sind mittlerweile reine Fiktion.

In China werden die Löhne immer teurer und das Land hat mit hoher Korruption zu kämpfen, auch die Politik vor Ort, welche ungern ausländische Unternehmen fördert, macht das Land immer unattraktiver für ausländische Investoren. Von den Randerscheinungen des Wachstums in China, wie bspw. die zunehmende Umweltproblematik im Land, ganz zu schweigen.

Auf Russland wurde bereits kurz eingegangen, doch wie sieht es mit Brasilien aus? Brasilien ist mitten in einer der schwersten Wirtschaftskrisen aller Zeiten.

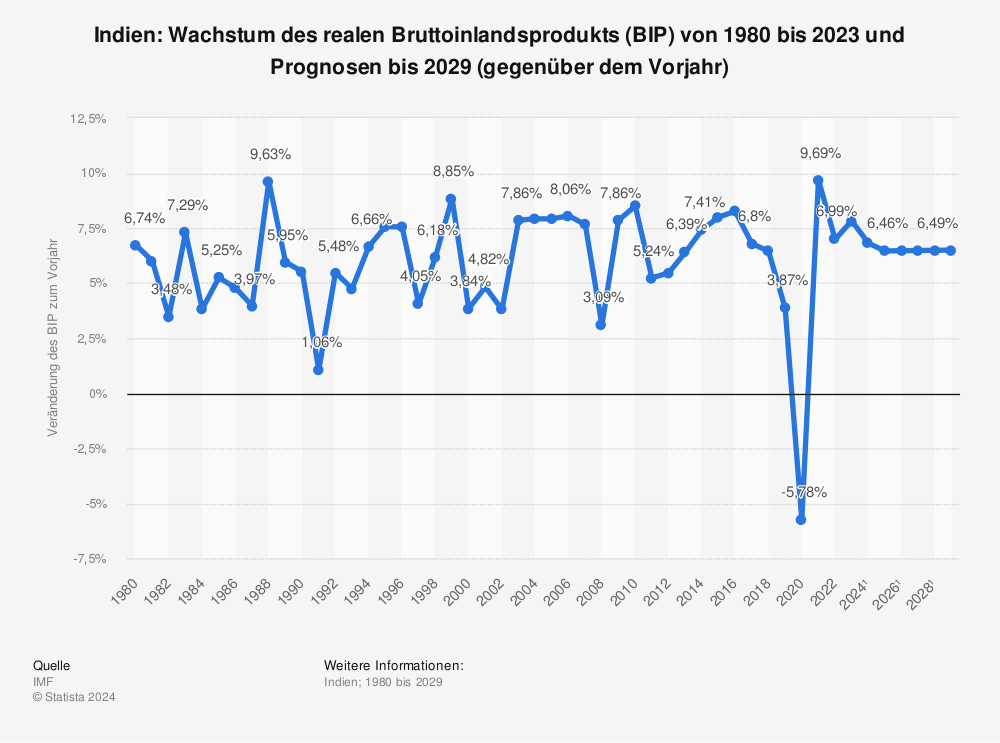

Nur in Indien schaut es noch ganz gut aus. Zwar sind auch hier keine Wachstumsraten im zweistelligen Bereich ersichtlich, doch immer noch weit mehr als in den gesättigten Volkswirtschaften.

Mehr Statistiken finden Sie bei Statista

Randbemerkung: Ich hoffe, sie haben nicht in einer der modischen Fonds „Schwellenländer-Fonds“ investiert, welche von kreativen Finanzinstituten noch vor einigen Jahren im großen Stile auferlegt wurden.

Wir halten also kurz fest: Global gibt es ein gigantisches Schuldenproblem. Die Politiker weltweit haben in ihrer letzten Verzweiflung – auch wenn nicht öffentlich ersichtlich – die Zentralbanken dazu angehalten die Notenpressen hoch zufahren um so das System weiter am laufen zu halten. Die Auswirkungen dieser Politik sehen wir schon heute an den Negativzinsen und damit meine ich nicht den realen Zins nach Inflation, sondern viele Geldanlagen erzielen tatsächlich keine positive Renditen mehr, sondern negative Zinsen. Wie krank muss ein System sein, wo der der Schulden macht, auch noch dafür belohnt wird? Diese irrwitzige Geldpolitik wird in jedem Fall weiter durchsickern. Auch Strafzinsen auf Bankguthaben dürften nur noch eine Frage der Zeit sein.

Dann wäre da noch der Ölpreis, für viele ein Segen, doch für andere, nämlich die welche mit Öl Geld verdienen, ein Fluch.

Neben der Schuldenproblematik und dem aktuellen Ölpreis, ist ein Wachstumsschub aus den viel zitierten Schwellenländern, allen voran den BRIC, äußerst unwahrscheinlich. Dadurch, dass die Fed – „cleverer“ Weise – noch den Zins erhöht hat, werden aus diesen Ländern nun zusätzlich Bargeldbestände abgezogen und in die USA transferiert. Zudem erlangen die Schuldenberge der BRIC zusätzliche Dynamik, da der USD – die Währung in der die angehäuften Schulden der Schwellenländer generell größtenteils geführt werden – an Wert dazu gewinnt. Statt Wachstumsbeschleuniger, stellen die BRIC-Staaten also aktuell vor allem eine zusätzliche Risikogefährdung dar.

Schon diese Risikofaktoren allein sind rekordverdächtig und nahezu einmalig, doch es gibt noch viele weitere Risiken welche ernsthafte (zusätzliche) Auswirkungen auf das System haben könnten. Nehmen wie bspw. die aktuelle Flüchtlingswelle. Werden die Sozialsysteme diesen anrauschenden Tsunami verkraften können? Wird Europa eine europäische Lösung für die Flüchtlingsproblematik finden oder wird sich Europa spalten? Zusätzliche Grenzen würden in jedem Fall der Wirtschaft einen nicht unwesentlichen Schaden zufügen.

Ich möchte keine Panik auslösen und auch keine Ängste schüren. Doch ich denke es ist wichtiger als jemals zuvor einen Teil seiner Ersparnisse aus dem Schuldgeldkreiskauf zu befreien. Wenn es weiter gut geht und das Geldsystem, wieder erwartend, weiter bestehen sollte, dann wunderbar. Doch die derzeitige Entwicklung, die zusätzlichen Risiken und nicht zuletzt die Geschichte – jeder ungedeckten Währung – zeigen eindeutig die weitere Richtung an. Daher ist es für mich persönlich keine Frage ob das System kollabiert, sondern nur wann. Passend zu dieser Thematik das Video: 5 mögliche Crash Szenarien