Weltweit gibt es statt erhofftem Wirtschaftswachstum in den westlichen Industriestaaten vor allem Schuldenwachstum. Milliarden Dollar werden von den Staaten in die Wirtschaft zum Konjunkturaufschwung gepumpt, doch bisher bleibt der erhoffte Boom aus. Gleichzeitig geraten immer mehr Staaten an den Rande des Staatsbankrottes. Letztes verzweifeltes Mittel: bewusste Schwächung der Währung.

Sie setzen bei der Altersvorsorge noch immer auf Riestersparvertrag, Sparkonto, Bausparvertrag oder Kapitalebenversicherung? Dann sollten Sie unbedingt diesen Artikel lesen. Warum jetzt der Währungskrieg droht und was dies für Sparer in Geldwerte bedeutet.

Weltweit handeln die westlichen Industrie-Staaten nach dem Modell der Keynesianer. In Zeiten steigender Arbeitslosigkeit und Konjunktureinbruch soll der Staat aktiv in die Wirtschaft eingreifen und die fehlende Nachfrage durch staatliche Ausgabenprogramme ersetzen.

Nach der Idee der Keynesianer soll der Staat allerdings in guten Zeiten sparen und nur in schlechten Zeiten geben. Bedeutet, in Boomphasen sollte mittels der Konjunkturausgleichsrücklage sowie zeitlich befristeten Zuschlägen zur Körperschafts- und Einkommenssteuer jenes Kapital zurück geführt werden, das während einer Rezession ausgegeben wurde.

Leider hat sich kein westlicher Industriestaat an diese Regel gehalten und immer nur munter ausgegeben, d.h. sowohl in schlechten Zeiten wie auch in guten Zeiten wurde ausgiebig Geld verbrannt. Der Beweis ist einfach gelegt wenn man einen Blick auf die Staats-schuldenuhr legt, in jeder Periode – egal ob Boomzeiten oder nicht – sind die Staatsschulden weiter rasant angestiegen. Besonders Japan erkennt nun das es so nicht weiter machen kann, wenn es den Staatsbankrott noch abwenden möchte. Mit einer Verschuldung von weit über 200 Prozent des BIP ist es einer der höchst verschuldesten Volkswirtschaften und zugleich einer der größten Volkswirtschaften weltweit.

Ein Staatsbankrott Japans würde unmittelbar dramatische Folgeerscheinungen nach sich ziehen, wogegen die letzte Krise – ausgelöst durch die Lehman-Brothers Insolvenz 2008 – einem Kindergeburtstag gleichen würde.

Da der Staat selber bis zum Kopf in Schulden steckt und trotz Billionen-Dollar Imfusionen nicht die Wirtschaft wieder in Gang bekommen konnte, wird nun in Japan versucht den Yen künstlich abzuwerten. Leider hat diese Strategie gefährliche Nebenwirkungen:

1. Die Sparer in Kapitalwerten werden kalt enteignet, da die steigende Inflation die realen Renditen um ein vielfaches auffressen.

2. Die Abwertung kann außer Kontrolle geraten, denn Inflation lässt sich kaum berechnen geschweige vorhersagen.

3. Weltweit wird ein Währungskrieg herbeigeführt, wodurch jede Volkswirtschaft versucht seine Währung für den Export gegen ein anderes Land zu bevorteilen.

Mögliches Szenario: Japan verbilligt in den folgenden Jahren dramatisch seine Währung gegenüber zum Dollar und Euro. Somit wird tendenziell mehr Ware in Japan gekauft, da diese für die Ausländer günstiger wird (bedeutet: mehr Exporte). Gleichzeitig wertet Japan durch die Abwertung seine eigenen Schulden ab. Man nennt dies im Übrigen auch „Finanzielle Repression“.

Diesem Beispiel könnten schnell andere Staaten folgen, allen voran wahrscheinlich die USA und schon bald darauf oder gleichzeitig die Europäische Zentralbank.

Ich möchte hier keinesfalls einen Teufel an die Wand malen aber aufgrund der etlichen verpufften Konjunkturpakete – egal ob in den USA, Japan oder in Europa – ist dieses das wahrscheinlichste Szenario von allen. Alle anderen Alternativen sind:

- Währungsschnitt

- Krieg

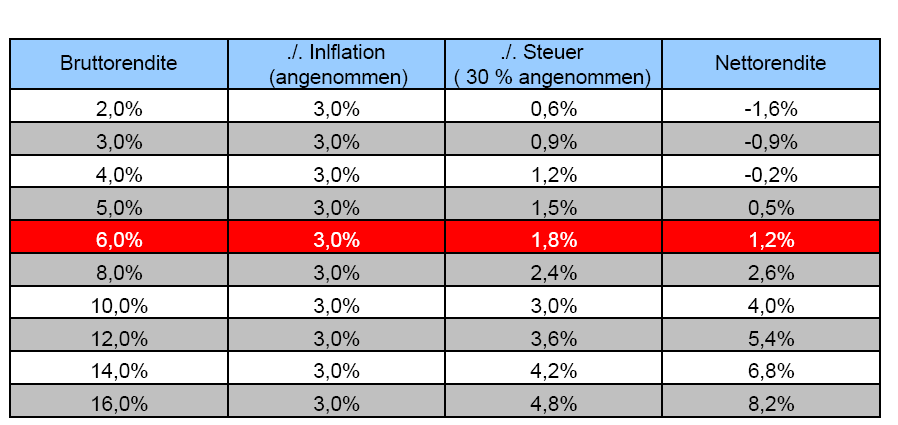

Für den Sparer in Geldwerten bedeutet eine Abwertung der Währung Teufelswerk, denn schon in heutige Zeit mit „nur“ durchschnittlich 3% Inflation, machen in der Regel alle Zinssparer/Kapitalsparer real Verlust.

- INFLATION von 1970 bis 2010

Das heißt, die Sparer betreiben real Vermögensabbau statt Vermögensaufbau. Was besonders gut die folgenden Grafik verdeutlicht:

Zukünftig, bei steigender Inflation, werden die Sparer in Kapitalanlagen also noch stärker durch die Hintertür enteignet. Dabei wird der Staat die tatsächliche Inflation natürlich genauso „ehrlich“ und „korrekt“ angeben wie die offiziellen Arbeitslosenstatistiken. Schon jetzt wird die amtliche Statistik massiv schön gerechnet. Falls Sie zu diesem Thema tieferes Interesse haben, empfehle ich Ihnen sich u.a. mit der „Hedonischen Preisberechnung“ zu beschäftigen.

Besonders in heutigen Zeiten ist es also sehr weise auf Gold zu setzen, denn Gold ist ein Sachwert und somit im Wert unabhängig von der Inflation. Im Übrigen ist Gold auch immun bei einem Währungsschnitt oder gar Staatsbankrott.

Auch die Wertentwicklung des Goldpreises kann sich mehr als sehen lassen. So haben Sparer in Gold bzw. in einem Goldsparplan die letzten 30 Jahre eine durchschnittliche Wertsteigerung p.a. von 10,8% erzielt und das im Übrigen steuerfrei.

Zwar kann niemand die Entwicklung des Goldpreises seriös für die Zukunft vorhersagen aber gewiss ist das Gold sich im Preis langfristig antizyklisch zur Inflation verhält, d.h. im Worst-Case-Szenario bauen Goldanleger Vermögen nur auf (Wert der Einzahlungen bleibt erhalten), während Kapitalsparer Negativzinsen/Vermögensabbau erleiden.